Author | Source

Severin Renold

Weissknight Corporate Finance

McKinsey

Severin Renold

Weissknight Corporate Finance

McKinsey

Connected Mobility

Blog only available in English

The global automobile industry is on the brink of a vital transformation. Technology is driving this shift, shaped by demographic, regulatory and environmental pressures.

Mobility management has developed into a multi-billion $ industry in Europe and around the world in recent years.

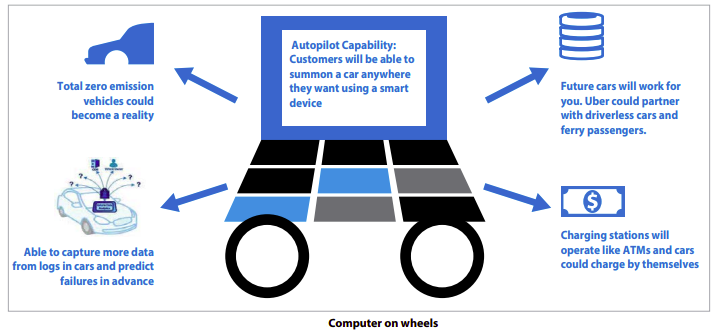

More importantly, connected vehicle data continues to grow and is gaining significant strategic importance in a world of changing mobility. I.e. firstly, the trend towards sharing instead of owning, and secondly, the trend towards self-driving vehicles and electrification.

For example fleet management enables enterprises to track and maintain their vehicles in a cost-effective, quick, and accessible way. It involves functions such as vehicle tracking & diagnostics, financing, driver management, and others. It helps business organizations that depend significantly on transportation to lower or completely eliminate the risks associated with staff cost, operations, and others. Reduced fuel & overall running costs, enhanced safety, and optimized fleet operations, with real-time fleet tracking and monitoring, are the benefits offered by fleet management, which covers only a small part of the overall mobility transformation. However, fleet management is part of the solution towards some of the megatrends in the automotive industry, which will be outlined in the following chapters!

A connected car is known to be a vehicle that can communicate bi-directionally with other systems outside of the car. It is armed with internet connectivity and, in several cases, a WLAN. This permits the car to download software and patches, contact and share data, connect with other internet of things (IoT) devices, and offer Wi-Fi for on-board passengers.

Connected cars provide a unique customer experience while simultaneously delivering cost and revenue benefits to mobility companies, including OEMs, suppliers, dealers, insurers, fleets, tech players, and beyond.

The global connected car market was valued at $ 63 billion in 2019 and is projected to reach $ 225 billion by 2027, registering a CAGR of 17.1%.

Analysts predict that worldwide sales of connected vehicles will reach 76.3 million units within two years, meaning nearly 70% of worldwide new light-duty cars and trucks will ship with embedded connectivity.

The connected car technology of the near future will be a digital platform that uses a multitude of sensors, such as radar, LIDAR, cameras, ultrasonic sensors, and vehicle motion sensors to safely transport passengers and goods. Inside the vehicle, connected cars will provide immersive experiences, in some cases turning the interior of vehicles into virtual theme parks through extended reality (XR) technology. Connected car facilitates connectivity on wheels offering comfort, convenience, performance, safety, and security along with powerful network technology. This enables the driver to connect with online platforms, thereby facilitating real-time communication and sustainability.

Smartphones have changed the definition of connectivity over time. People wish to stay connected with the outer world even while travelling. Now that connectivity has become the need of the hour, automobile manufacturers adopt connectivity solutions in their vehicles to boost their automobile sales. Consumers are expecting their vehicles to perform tasks similar to computers and smartphones.

The automotive data monetization is segmented into on-premises and cloud.

Cloud-based solutions have become the most essential technology for many business professionals across the globe for several simple to complex operations.

The Mobility industry is one of the complex environments that have witnessed rapid technological growth in the last decade.

Cloud-Based Solutions Market designed for all aspects of Mobility is segmented on the basis of deployment type, application, vehicle type and region. Based on deployment type the global market is segmented into private cloud and public cloud. Based on application type the market is divided into Fleet management, infotainment, over-the-air (OTA) updates, telematics, ADAS and other services.

Mobility Cloud-Based Solutions facilitates the flow of data generated from the vehicle, vehicle users and surrounding environment around vehicle and processes the data in order to provide actionable insights, decisions, or tasks to the user.

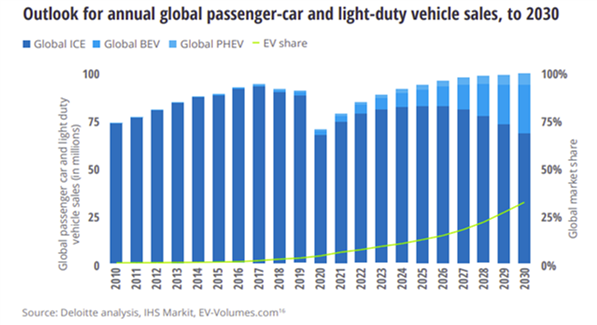

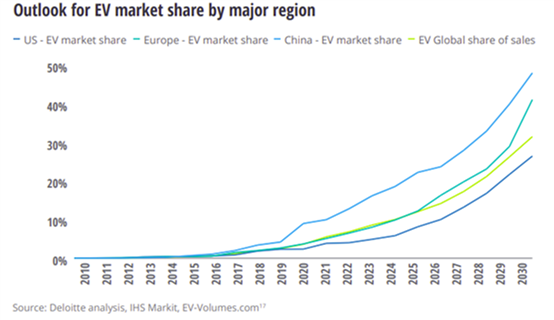

The Global Electric Vehicle Market size is projected to grow from 4,093 thousand units in 2021 to 34,756 thousand units by 2030, at a CAGR of 26.8% according to MarketsandMarkets. Factors such as growing demand for low emission commuting and governments supporting long range, zero emission vehicles through subsidies & tax rebates have compelled the manufacturers to provide electric vehicles around the world. This has led to a growing demand for electric vehicles in the market. Countries around the world have set up targets for emission reductions according to their own capacity.

Increasing investments by governments across the globe to develop EV charging stations and Hydrogen fueling stations along with incentives offered to buyers will create opportunities for OEMs to expand their revenue stream and geographical presence. The market in Asia Pacific is projected to experience steady growth owing to the high demand for lower cost-efficient and low-emission vehicles, while the North American and European market is fast-growing markets due to the government initiatives and growing high-performance Passenger vehicle segment. However, the low presence of EV charging stations and hydrogen fuel stations, higher costs involved in initial investments, and performance constraints could hamper the growth of the global electric vehicle market. In addition, there is still no comprehensive solution that covers all aspects of the 4 ACES and is accessible as a one-stop shop solution, whereby the number of API interfaces to vehicle data, process data and charging infrastructure in connection with real-time IOT plays an essential role, especially for commercial and public purposes.

Summary of the EV market dynamics

Due to technological advancements and the production of EV batteries on a mass scale in large volumes, the cost of EV batteries has been decreasing over the past decade. This has led to a decrease in cost of the electric vehicles as EV batteries are one of the most expensive parts of an electric vehicle. In 2010, the price of an EV battery was around USD 1,100 per kWh. However, by 2020 their price fell to around USD 137 per kWh while the price is as low as USD 100 per kWh in China. This is because of reducing manufacturing costs of these batteries, reduced cathode material prices and greater volumes of production, etc. The prices of EV batteries are expected to fall to around USD 60 per kWh by 2030, which will greatly reduce the price of EV’s making them cheaper than conventional ICE vehicles.

There is a low number of EV charging stations in many countries around the world. This makes the possibility of public EV charging less thereby reducing the demand for electric vehicles. Although many countries are working on developing EV charging infrastructure, most countries haven’t been able to develop an appropriate number of EV charging stations except in some states. The demand for EV’s will increase once there is a well-developed EV charging network across the world. Most countries are yet to develop such charging networks across their region. The Netherlands has the highest EV charger density per 100 km’s.

Countries around the world have set up targets of around 2050 to reduce vehicle emissions. They have started promoting the development and sales of EV’s and related charging infrastructure. For instance, the US government invested USD 5 billion in 2017 to promote electric vehicle infrastructure such as charging stations. Several governments are providing various kinds of incentives such as low or zero registration fees and exemptions from import tax, purchase tax, and road tax. Furthermore, countries such as Norway and Germany are investing significantly in promoting sales of EVs. Thus, due to the large incentives and subsidies in Europe, a high growth rate in the sale of electric vehicles is observed. This has led to the growth in the demand for components and equipment associated with EV charging operations such as charging cables, connectors, adapters, and portable chargers. Also, as part of a partnership between the US departments of energy and transportation, a 2020 vision for a national fast-charging network has been developed, with potential longer-term innovations which include up to 350 kW of direct current fast charging. Stringent CO2 emission norms have increased the demand for electric vehicles. Governments are investing significantly in providing incentives and subsidies to encourage sales of EVs. These steps taken by governments around the world will help in increasing demand for EV’s in the coming decade.

Factors such as the growth of the electric vehicle market and variation in charging loads have emphasized the need for the standardization of electric vehicle charging stations as well as the corresponding underlying platform and software solution. Certain EV charging stations may only be compatible with a certain type of voltage. For instance, AC charging stations provide a voltage of 120V AC through level 1 charging stations and 208/240V AC through level 2 charging stations. On the other hand, DC charging stations provide fast charging through 480V AC. Governments need to standardize charging infrastructure for the development of a favorable ecosystem and an increase in the sales of EVs. Though, this mandate increased the installation cost of charging stations and hence in July 2019, the government changed the guidelines and allowed charging station developers to choose the method they prefer. US-based electric car maker Tesla uses high-performance superchargers that are unique to Tesla and cannot be used for other EVs (which might change in the near future). The lack of standardization across countries may impact the installation of charging stations and hamper the growth of the Electric Vehicle Charging Station market.

The electric vehicle market for passenger cars is largest in Asia Pacific followed by Europe and North America. In Asia, China, Japan and South Korea are the countries leading the passenger EV market in the region. This is due to the strong government support for passenger EV’s in these countries. Germany, France, Netherlands, Norway, Sweden, UK, etc. are the top countries in the European region with a growing demand for EV passenger vehicles. These countries have come out with string of emission regulations and a variety of subsidies, grants and incentives for shifting to EV’s. in 2020, due to these measures, Europe’s EV sales went beyond China’s EV sales. North America is also increasing EV passenger car demand with various states in US and Canada leading the electrifying trend. MEA countries have started to increase their EV’s market and are expected to be the fastest-growing market in the coming years.

Those who succeed in breaking down these silos will make an important contribution to simplifying and implementing sustainable electrification and accelerating mass adoption. This also goes hand in hand with the consumer shift from a seller’s to a buyer’s market and today’s trend to use goods and services cost-efficiently and sustainably in the short term to satisfy a specific need. Therefore, the idea of ownership is increasingly fading into the background in favour of shared services. Airbnb, Uber and WeWork are just a few prominent examples of this shift and especially in the transport/mobility and logistics sector (with almost no industry directly excluded), we see increased initiatives to further promote this. These include car, bike, scooter and other shared services, which should contribute to providing sustainable and cost-efficient solutions for reducing CO2 emissions in cities and suburban areas, reducing traffic congestion and making transport and mobility smarter, and also promoting safety and maintenance in the context of connected and autonomous vehicles.

The shared mobility trend

According to McKinsey’s 2020 ACES consumer survey, more than 60 percent of people would share their shared-mobility ride with a stranger if doing so would add less than 15 percent to their travel time while reducing their cost. In recent years, new modes and services have emerged, such as pooled ridesharing with strangers, peer-to-peer car sharing (driving a stranger’s private car), and shared electric scooters, pointing to a sizable potential market in the mobility space. The next big things include autonomous taxis (so-called robo-taxis) and airborne varieties, which have seen a huge investment acceleration and traction in recent months.

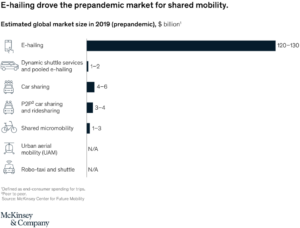

The shared-mobility market accounted for approximately $130 billion to $140 billion in global consumer spending in 2019. Out of this, e-hailing accounted for the largest share, $120 billion to $130 billion, which is more than 90 percent of the total market. Taken together, car sharing and peer-to-peer car sharing account for less than 10 percent of this market, which reflects e-hailing’s higher convenience (that is, the customer is driven, can spend the time in the vehicle on other activities, and does not have to find a parking space).

McKinsey’s forecast shows micromobility could reach a consumer-spending potential of $300 billion to $500 billion globally by 2030 (combining shared and private micromobility), thus becoming three to four times larger than today’s global e-hailing market. This amount could grow even higher as the pandemic winds down and normal activities resume.

Since 2010, more than $100 billion has been invested in shared-mobility companies. Looking deeper into types of investors, it’s not the automotive players that are investing in shared-mobility companies. Instead, around 72 percent of the total amount of disclosed investment since 2010 has come from venture capital and private-equity players, suggesting a bet on the future rather than on established and already sustainable business models. Tech players are second at approximately 21 percent, while automotive-company investments amount to approximately 4 percent. One reason for the traditional automotive industry’s lackluster showing could involve shared mobility’s potential for disrupting an automotive player’s core business. Some automotive OEMs have attempted to face the challenge through in-house initiatives rather than investments in external, new startups. This displays a mindset shift from selling vehicles to providing shared-mobility services, while the latter may even cannibalize OEMs’ core business of selling cars to private individuals.

Survey respondents said that their main reason for using shared mobility is convenience. This reflects today’s dominance of e-hailing over other shared-mobility modes. The most important features of shared-mobility services for consumers are safety, a competitive price, and availability. The latter, especially, might be an important factor in shared mobility’s ability to replace private-car ownership in the long term. Notably, availability is the most important feature for German consumers.

Severin Renold

Weissknight Corporate Finance

Luxury and Watch Market

Blog only available in English

In the past year, the value of the US dollar has risen against most major currencies, driven by the relative strength of the US economy, the expectations of tighter US monetary policy and other known factors.

The global luxury goods sector is expected to grow more slowly in 2022, at a rate many retailers may find disappointing. The growth rate is slowing in important markets such as China and Russia, although some markets continue to perform well, and there are pockets of opportunities across the globe. India and Mexico for example, are proliferating, and the Middle East offers further growth potential. The European luxury goods market has bounced back since the difficult days of the middle of 2010-2020, but national economies are growing at different rates. Overall, market growth is slow but steady, with both domestic shoppers and wealthy tourists cautious about spending.

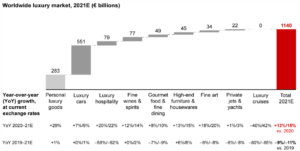

The global luxury market exceeded €1.1 trillion in 2021 – a strong growth of more than 15% following the contract in 2020 due to the pandemic.

The Global Watch Market was valued at $ 93 billion in 2021 and is projected to register a CAGR of 5.02 % during the forecast period (2022-2027).

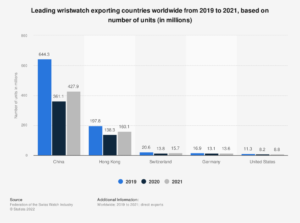

China, Japan, and India significantly contribute to the sheer market value of the watch in the Asia-Pacific region. China is one of the most competitive markets in the world, as it offers enormous potential for manufacturers of luxury watches to acquire and compete. China accounts for over half of watches exports in the world in 2020 as per ITC Trademap. Rolex, Omega, Patek Philippe, Cartier, Channel, Longines, Tissot, Rado, Blancpain, and Piaget are some of the prominent luxury watch manufacturers having presence in the region. These Swiss watches are loved across the globe; in 2021, it witnessed a growth of 3.5 % in watches exports when compared to 2019.

There is no official data on the world’s production of watches. If it can be estimated at about 1.3 billion pieces, export and import results are higher because a product may be re-exported and thus be counted twice. However, these data reflect the forces involved very well and help identify trends facing the industry worldwide.

Only a handful of countries dominate the global watch industry. Ten countries – Switzerland, Hong Kong, China, Germany, France, Singapore, Italy, Japan, the US, and the UK – account for more than 90% of global exports of watches and watch parts, the first three being way ahead of the others. The fact that these 10 countries are simultaneously the most significant importing countries is evidence of the high degree of interdependence between their watch industries. The individual countries are, to some extent, specialized in different watchmaking products and steps in the production process.

Leading watch-exporting countries worldwide in 2019 & 2020, based on the number of units

Between them, the Swatch Group, Richemont and Rolex constitute about 50% of the global watch market and are considered key players in the industry. Fossil (USA) is in the fourth position; it overtook the place of LVMH. The three largest Japanese watchmaker players (Citizen, Seiko and Casio) have 10% of the market share, having still fewer shares than Rolex alone.

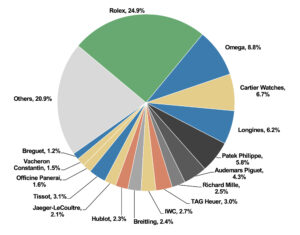

Estimated market share of the leading watch brands worldwide in 2020

Watch-making is divided into two distinct branches: luxury watches (Haute-Horlogerie) and the fashion segment (low-end).

In order to understand the strategic choice of watch companies of where to produce and what key factors should be analyzed, the process of making a watch needs to be defined. When a company decides to delocalize or change its centre of production, there is always a reason why it is done. First of all, every watch needs to be elaborated on computer design. Major brands, including Rolex, Swatch, and Patek Philippe, have their own design offices within their company, but small independent design companies exist for brands that decide to outsource their design phase. Raw materials that can be used vary from the quality and price of the watches. Basic and low-end watches are made of plastic, titanium, or stainless steel, whereas luxurious watches are made of silver, gold, carbon, diamond, platinum, or ceramic. Thus, raw materials need to be accessible on the production/manufacture site. The manufacturing process is one of the most important steps and is divided into two phases. The first one is about shaping and tailoring the components of the watch. It can be hand-made or machine-made. The second one, which is the most noteworthy because it requires excellent knowledge and skills, is the process of manufacturing and assembling the watch components. Labour must be qualified to operate on specific machinery to shape particular parts. Thus, the location of this manufacture must be studied very cautiously because of the need for skilled labour and the availability of adequate machinery.

Quality control is the last step before the watch is shipped to retailers. It consists of checking possible defects to ensure high quality. This control can be made at the end of the production line for small and low-end watches, but the most luxurious and essential brands set the control at the earliest point of the manufacturing process.

The Great Hong Kong region clock & watch industry is the most crucial key player in the industry together with the Swiss one. Yet, a difference lies between production and sales. If the Great Hong Kong region is perceived as a competitor in terms of brand production in Switzerland, it is not the case in the retail sector as it is the largest market for Swiss brands, which realize the majority of their sales there (in Hong Kong only). Chinese domestic firms aiming to compete in the low-end segment want to upgrade their production to move to the middle and high-end verticals.

Severin Renold

Weissknight Corporate Finance

Real Estate, Mobile Housing

Blog only available in English

Real estate is a significant component of the economy’s capital stock and households’ wealth, which serves as both a crucial input for producers and providers of residence. Investment in real estate can be categorized according to its use as either commercial or residential.

As a result, the construction sector lies in an influential position as a significant contributor to the business cycle.

The construction industry, and its broader ecosystem, are the foundation of our economies and are essential to our daily lives.

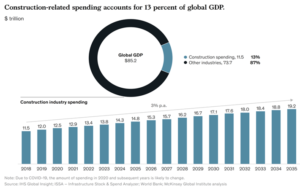

Construction, which encompasses real estate, infrastructure, and industrial structures, is the largest industry in the global economy, accounting for 13% of the world’s GDP.

The lagging performance of the construction industry is a direct result of the fundamental rules and characteristics of the construction market and the industry dynamics that occur in response to them. Cyclical demand leads to low capital investment, and bespoke requirements limit standardization. Construction projects are increasingly complex, and logistics must deal with heavy weights and many different parts. The share of manual labour is high, and the industry has a substantial shortage of skilled workers in several markets. Low barriers to entry in segments with lower project complexity and a considerable share of informal labour allow small and unproductive companies to compete. The construction industry is extensively regulated, subject to everything from permits and approvals to safety and work-site controls, and lowest-price rules in tenders make competition based on quality, reliability, or alternative design offerings more complicated.

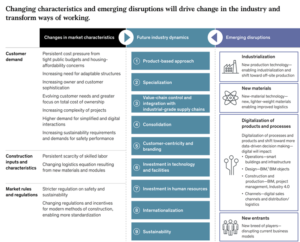

The construction industry was already starting to experience an unprecedented rate of disruption before the COVID-19 pandemic. In the coming years, fundamental change is likely to be catalyzed by transformations in market characteristics, such as scarcity of skilled labour, persistent cost pressure from infrastructure and affordable housing, stricter regulations on work-site, sustainability and safety, and evolving sophistication and needs of customers and owners. Emerging disruptions, including industrialization and new materials, the digitalization of products and processes, and new entrants, will shape future dynamics in the industry.

Customers and owners are increasingly challenging, and the industry has seen an influx of capital from more savvy customers. Client demands are also evolving regarding performance, TCO, and sustainability: smart buildings, energy and operational efficiency, flexibility and adaptability of structures will become higher priorities. Expectations are also rising among customers, who want simple, digital interactions as well as more adaptable structures.

Towards a zero-emission, efficient, resilient building and construction sector.

The EU Member States retain the competency to regulate issues such as safety, indoor air quality, noise and radiation. They also have the responsibility to implement European legislation. Local authorities have an essential role to play in the promotion of low-carbon and resource-efficient cities, building on the involvement of stakeholders and citizens.

CO2 emissions from the building sector are the highest ever recorded:

This industry must eliminate all CO2 emissions from the built environment by 2040 to meet 1.5° climate targets.

Development and implementation of new technologies are needed to reduce the demand for construction materials and enable their circularity and contributions to resilience.

Adopting offsite (modular) construction for disassembly and enhancing additive manufacturing with closed-loop materials for waste avoidance will further result in material efficiencies.

Offsite manufacture for construction is a manufacturing-based approach involving the production of components of buildings (e.g., foundations, roof cassettes, walls, floors, kitchen, and bathroom units) or whole (modular) units of a building in a factory for installation on-site. Offsite construction manufacturing is increasingly associated with greater use of digital technologies at different process stages.

The need to address sustainability challenges has been brought to the fore on the agenda of the whole sector. Emphasis on energy efficiency standards, and commitments to reducing carbon emissions across the construction industry, also derive from the world’s leading governments‘ commitment to achieving carbon net-zero by 2050.

There are numerous benefits of non-traditional and offsite construction, including the speed of on-site operations; fabrication quality; safer working conditions; material efficiency, reduced waste; and less noise and disruption for residents and neighbours:

The potential for offsite and modular technologies to help tackle the problems related to the housing crisis and open up opportunities for advances in the construction sector is widely recognized. These innovations could deliver faster construction speed, better quality of housing and could provide a ‚golden thread‘ of information needed for effective management and maintenance of housing.

Tiny homes are full-fledged dwelling units that are less than 500 square feet and have the basic amenities of a permanent home. They have evolved over the recent decades and come in many styles and designs, appealing to people from all walks of life, retirees, starter home-seeking couples, and minimalist young people, among others. Tiny homes offer a wide range of quality, affordable, and environmentally friendly housing that can be used to meet personal dreams, financial and lifestyle goals, and community needs.

The market share is expected to increase by USD 3.57 billion from 2021 to 2026, and the market’s growth momentum will accelerate at a CAGR of 4.45%. In 2022, North America is expected to dominate the market due to changing lifestyles and the rise in investments and initiatives towards the construction of tiny homes for both commercial and residential.

The key factor driving growth is its affordability by the mass section of the population. Tiny homes are recognized as the most affordable housing system, preferred especially by millennials as recent studies show. Tiny homes are just a fraction of the price of traditional homes and can be designed based on customers‘ requirements. Increasing usage of tiny homes in tourism activities is another important driver for the global tiny homes domain. The rising inflation leading to a rise in living costs and the increasing popularity of affordable housing solutions, and the tiny-house movement are expected to propel the development of the global sector.

Tiny homes do not require permits in many parts of the world as they are considered vehicles depending on their size and specificities. Many families have invested in tiny houses and then rented them to people. Some service providers even rent their tiny homes in various architectural and decor styles. These styles depict modern or minimalist to rustic or traditional as a unique alternative to the hotel stay. They equip the tiny homes with a kitchen, living space, bathroom, and sleeping area. Various factors, such as globalization, internet penetration, and growing social media influence, have boosted the demand for tiny homes. Furthermore, new lifestyles, higher disposable incomes, and increasing consumer environmental awareness create demand. This, in turn, is expected to act as a driver for the growth of the global market in addition to the recently emerging trend for mobile houses, which are easier to set up and dismantle and therefore also offer short-term possibilities for use.

Severin Renold

Weissknight Corporate Finance

BioTech, Gene Therapy

Blog only available in english

Serious diseases have traditionally been treated using drug therapy, which aims to manage the disease rather than cure it. More recently, advanced gene-therapy products, such as lentiviral vectors, have been used to permanently restore health to those suffering from severe disease.

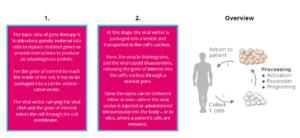

The basic idea of gene therapy is to introduce genetic material into cells to replace mutated genes or provide instructions to produce an advantageous protein.

For the gene of interest to reach the inside of the cell, it has to be packaged into a carrier vehicle. Mostly, these vehicles are viral vectors, but there are also non-viral carriers. Viral vectors are most often used as carriers because they can deliver the gene of interest with high efficiency using the natural mechanism for infecting cells. The viral vectors are engineered, so they are incapable of causing disease in humans. In gene therapy, the viral vector is composed of the capsid, the virus’s protein shell that carries the genetic material and envelope proteins that allow for binding and entry into the targeted cell.

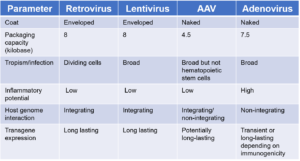

Gene Therapy Delivery Vehicles:

The inability of viruses to self-replicate unless they infect a living cell is a fundamental reason they have become so valuable for gene therapy development. In essence, viral vectors are modified viruses that contain the viruses‘ gene delivery skills while their pathogenic characteristics have been removed. A number of viral vectors have been developed to introduce genetic material into target cells. In gene therapy, the cargo can either replace a mutated, disease-causing gene with a healthy gene, inactivate an improperly functioning gene, or introduce a new gene into a patient’s body to help fight a disease. Today, there are four main viruses used as biotherapeutic vectors: retroviruses, lentiviruses, adenoviruses, and adeno-associated viruses. Each of these viral vectors comes with its own limitations and advantages.

A number of drawbacks associated with viral vectors have led to the study and development of non-viral vector solutions for gene therapy delivery into target cells or tissues. These drawbacks include manufacturing bottlenecks, upscaling challenges, cancer-causing mutations, and immunogenicity of viral vectors.

Non-viral administration methods can address a number of these limitations, especially those associated with safety. Synthetic gene therapy delivery vehicles, for example, usually have lower immunogenicity than viral vectors because patients will not have pre-existing immunity, which is the case with some viral vectors. Many non-viral vectors are also easier to manufacture and can deliver much larger genetic cargoes than some viral vectors.

Despite these advantages, very few of these non-viral vector solutions are actually used in the clinic, as they have their limitations. The main challenge currently facing non-viral vector solutions is the effective delivery of genetic material into mammalian cells due to many barriers, such as potential vehicle degradation before it can even reach the target cell.

The Gene Therapy Market was estimated to be $ 4.2 billion in 2021 and is poised to grow at a CAGR of 26% by 2027 to reach $ 14.8 billion.

Investment in research and development (R&D) activities are also expected to have a significant effect on the market. Several companies aim to build a gene therapy platform with a strategy focused on establishing a transformational portfolio through in-house capabilities and enhancing those capabilities through strategic collaborations, expansion of R&D movements, and potential licensing, merger, and acquisition activities.

Based on indication, the market is segmented into neurological diseases, cancer, hepatological diseases, Duchenne muscular dystrophy, and other symptoms.

The global gene therapy market is highly competitive and consists of a few major players. Companies like Amgen Inc., Bluebird Bio, Gilead Sciences, Inc., Novartis AG, Orchard Therapeutics, Sibiono GeneTech Co. Ltd., Spark Therapeutics (Roche AG), and UniQure N.V., among others, hold the substantial market share in the Gene Therapy market. They have various strategic alliances such as collaborations and acquisitions along with the launch of advanced products to secure their position in the global market.

In Europe, there are more than 300 biotech and pharma companies working in the gene therapy field, while there are over 600 in North America, according to GlobalData. A large number of small and medium-sized biotechs are developing gene therapies, and numerous big pharma companies are also working in the field, as mentioned earlier.

1) Challenges to realizing the potential of viral-vector gene therapies:

The current generation of viral-vector gene therapies represents the culmination of decades of biological and clinical research. As more patients have received these therapies, it has become clear that three fundamental challenges will restrict the applicability of viral vectors: getting past the immune system, lowering the dose, and controlling transgene expression. Ongoing work to address these challenges is generating technological innovations that have the potential to leapfrog current therapies and unlock the potential of viral vectors.

To tackle gene therapy hurdles, academic labs, start-ups, and established companies are generating various innovative solutions. Each focuses on a specific component of a gene-therapy product (for example, the viral capsid) or part of the development process (such as manufacturing). However, these creations often address considerable core challenges, outlining multiple paths to realizing the promise of viral-vector gene therapy.

Future trends:

The manufacturing challenges:

As explained above, the early stages of gene therapy development involve continuous biophysical analyses and safety testing of the therapy’s viral and genetic components to ensure the safety and efficacy of the treatment when used in humans. However, challenges also pop up throughout different stages of the gene therapy manufacturing process.

Another challenge related to process development is the fact that each disease and each target tissue requires a different dosage.

Moreover, a lack of optimized processes and fast testing is seen as one of the main drivers of the high costs of gene therapies. To address this problem, researchers are working on the development of new analytical methods like robust, fast, easy-to-use, and reproducible assays. These should be developed only for gene therapy assessment rather than being borrowed from traditional antibody development processes, as is currently the case.

Severin Renold

Weissknight Corporate Finance

The sustainable fashion trend

This blog is only available in english

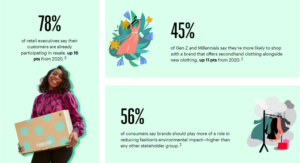

The retail industry is in the process of undergoing a radical transformation, whereby sustainability has redefined consumer preferences and values and become a competitive advantage among retailers.

Consequently, critical factors such as the spread of environmental and ethical consciousness and the related legislation had triggered a new trend for both fashion retailers and brands, namely secondhand resale services. Fashion brands are now looking into resale strategies in order to benefit from the fast-growing secondhand market.

The textile industry is in a paradigm shift due to increasing awareness and demand for more sustainable ways of producing our clothes.

The fashion market statistics show that the apparel and textile sector is the 4th biggest globally: the industry has a labour force of 3,384.1 million. Its value is equivalent to 3 trillion dollars. That means it corresponds to 2% of the world’s Gross Domestic Product (GDP).

The fashion industry is one of the most challenging industries impacted by hundreds of factors, including economic uncertainties and digital transformation. In response to this new digital wave, consumer expectations have reached an all-time high. Shoppers are no longer content with the simple purchase transaction; they want to have an experience attached to it. For fashion brands, this means that they have to become digitally savvy to be flourishing.

Sustainability dominates consumer priorities and the fashion agenda.

Fast fashion – the constant production of new styles at very low prices – has led to a big increase in the quantity of clothes produced and thrown away. This impact is often felt in third countries, where most production takes place. The production of raw materials, fabrics and dyeing require enormous amounts of water and chemicals, including pesticides for growing raw materials such as cotton. Consumer use also has a large environmental footprint due to the water, energy and chemicals used in washing, tumble drying and ironing, as well as to microplastics shed into the environment.

It is estimated that the fashion industry is responsible for 10% of global carbon emissions. That is more than international flights and maritime shipping combined.

Used clothes mostly end up in landfills. Various ways to address these issues have been proposed, including developing new business models for clothing rental, designing products in a way that would make re-use and recycling easier, convincing consumers to buy fewer clothes of better quality, and steering consumer behaviour towards choosing more sustainable options.

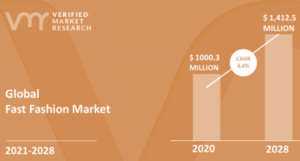

Sales of fashionable clothing and goods, as well as related services represent approximately the overall so-called Fast Fashion Market.

The global fast fashion market is relatively fragmented, with a large number of small players. The top ten competitors in that space made up 29.13% of the total market in 2020. Notable players include Inditex (Zara SA), H&M Group, Fast Retailing (Uniqlo), The Gap, Inc., and ASOS Plc.

However, and more than ever, sustainability dominates consumer priorities and the fashion agenda.

Ecological impact:

In terms of waste and recycling:

Since 1996, the amount of clothes bought in the EU per person has increased by 40% following a sharp fall in prices, which has reduced the life span of clothing. The way people get rid of unwanted clothes has changed, with items being thrown away rather than donated. Europeans use nearly 26 kilos of textiles and discard about 11 kilos of them every year. Used clothes are mostly (87%) incinerated or landfilled.

Recent studies indicate that the most efficient way to minimise the environmental impact of the textile industry is to increase the number of times each garment is used. This has led to the promotion of circular economies and the secondhand market.

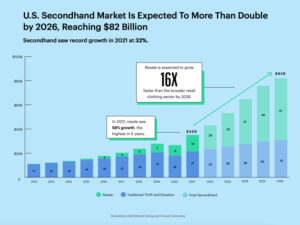

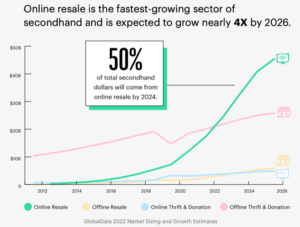

In 2019, secondhand market expanded 21 times faster than conventional apparel retail. Furthermore, the global secondhand clothing market is projected to grow 127% in just 5 years. The biggest growth is estimated to come from new resale models including online secondhand.

Fast fashion, which contributes to pollution, climate change, and unethical labour practices, has given way to the sustainable fashion movement.

Consumer demands, circular economies and online marketplaces are driving the growth of the second-hand market. This has led to an increased monetary value of secondhand items – good quality clothes are no longer considered as trash.

Legislation is starting to put more and more of the pressure on textile industry. In March 2022, EU Commission launched a new Circular Economy action plan.

The Action Plan presents new initiatives along the entire life cycle of products in order to modernise and transform economy while protecting the environment. It is driven by the ambition to make sustainable products that last and to enable our citizens to take full part in the circular economy. Driving new business models will boost sorting, reuse and recycling of textiles, and allow consumers to choose sustainable textiles. Ecodesign will apply to a broader range of products: clothes will be made to last longer.

The Commission also presented a new strategy to make textiles more durable, repairable, reusable and recyclable, to tackle fast fashion, textile waste and the destruction of unsold textiles, and ensure their production takes place in full respect of social rights.

As consumers become increasingly concerned by the environmental impact of clothes production, transportation, and waste (greenhouse gas emissions, water consumption, landfills), many increase their second-hand consumption to limit their carbon footprint.

Resale platforms especially drive the second-hand market boom.

They are expected to go from $15 billion in 2021 to $47 billion in 2025 in the US only.

And the leading marketplaces have raised hundreds of millions of dollars in just a decade: Vestiaire Collective raised $ 240 million, The RealReal $ 357 million, Vinted 260 million, Depop $105 and ThredUP $ 305 million.

Until now, the second-hand market has almost entirely been running outside the fashion industry and its core brands.

As the second-hand trend is becoming more mainstream, it has drawn the attention of traditional brands.

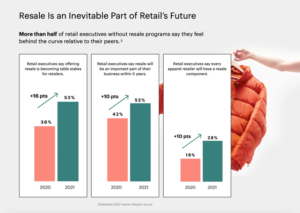

More and more brands are creating new concepts to include second-hand alternatives on top of their traditional offer. In that respect, 60% of fashion retailers have presented or are open to providing second-hand to their customers.

Thanks to new and innovative business and earning models, the fashion industry is moving into more sustainable practices. The circular solution developed allows fashion brands to benefit from the rising value of secondhand garments.

Severin Renold

Weissknight Corporate Finance

Content Marketing

(Original Text in English)

Die Einnahmen von Online-Unternehmen, Verlagen und/oder Websites hängen in hohem Maße von den Werbeausgaben ab. Digitale Werbung kann jedoch schnell sehr teuer werden, während andere Methoden den gleichen Zweck – mehr zu verkaufen – erreichen können, wie z. B. das „Content Marketing“.

Was ist Content Marketing?

Im Allgemeinen ist Content Marketing eine Marketingtechnik, bei der es um die Erstellung und Verbreitung von Inhalten geht, die aus Sicht der Empfänger der Inhalte wertvoll sind und die darauf abzielen, die Aufmerksamkeit einer um eine bestimmte Zielgruppe versammelten Gemeinschaft zu wecken und zu binden. Inhalte sind das, was die Nutzer lesen, lernen, sehen oder erleben wollen. Aus der Sicht der Unternehmen sind Inhalte wichtige Informationen, die auf einer Website, in einer Anwendung oder über andere verfügbare digitale Präsentationskanäle mit dem Ziel der Kommunikation präsentiert werden.

Heutzutage ist Content Marketing nicht nur eine wünschenswerte Sache, sondern ein Muss. Es ist absolut notwendig, kontinuierlich aktuelle Inhalte zu erstellen.

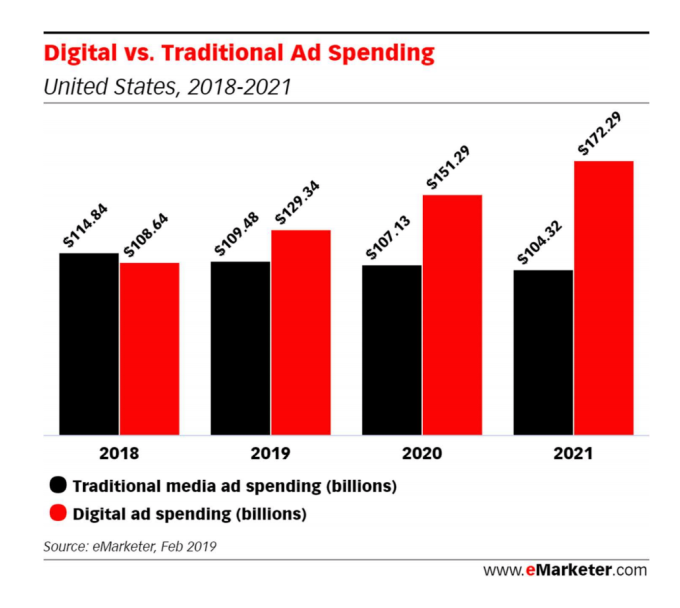

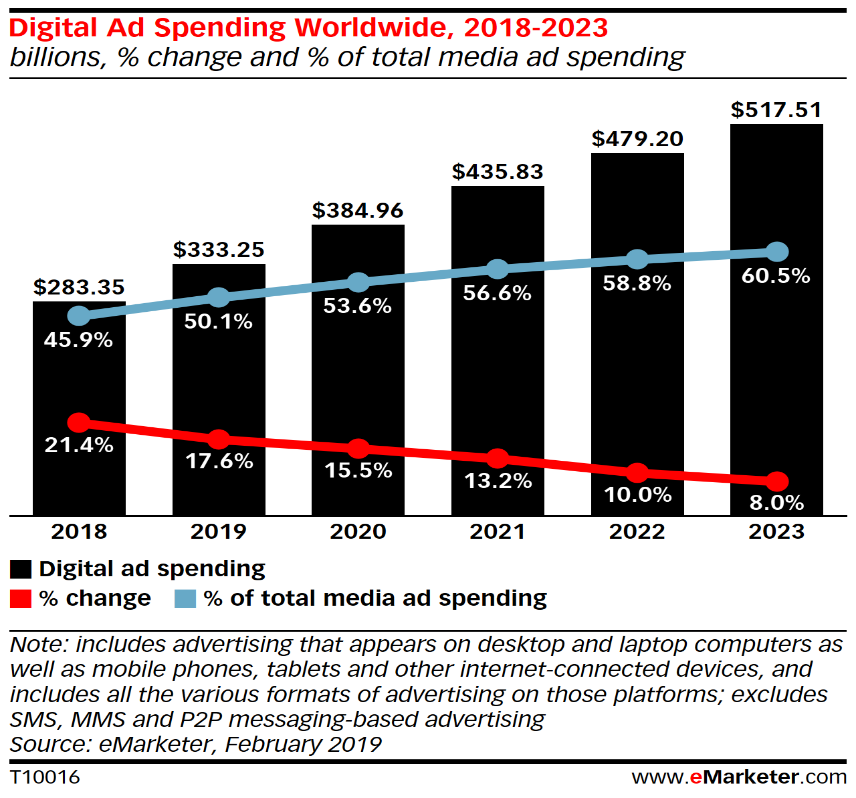

Die Medienwelt verändert sich rasant, und auch die langfristigen Überzeugungen über die Wertquellen eines bestimmten Geschäftsmodells, eines Mediensegments oder einer Region verändern sich. Die Ausgaben für Medien verlagern sich immer mehr von traditionellen zu digitalen Produkten und Dienstleistungen. Experten gehen davon aus, dass bis Ende des Jahres 60 % der gesamten Medienausgaben auf digitale Produkte entfallen werden. Der digitale Bereich, der sich aus Internet- und Mobilwerbung zusammensetzt, wird in den kommenden Jahren zur größten Werbekategorie werden (und das Fernsehen überholen), und der Anteil der Mobilwerbung am digitalen Werbemarkt wird sich mehr als verdoppeln.

Im Jahr 2020 stiegen die Werbeausgaben weltweit weiter an, wobei die digitale Werbung mit einem Anstieg von 17,6 % auf 333 Mrd. USD den größten Teil des Wachstums ausmachte.

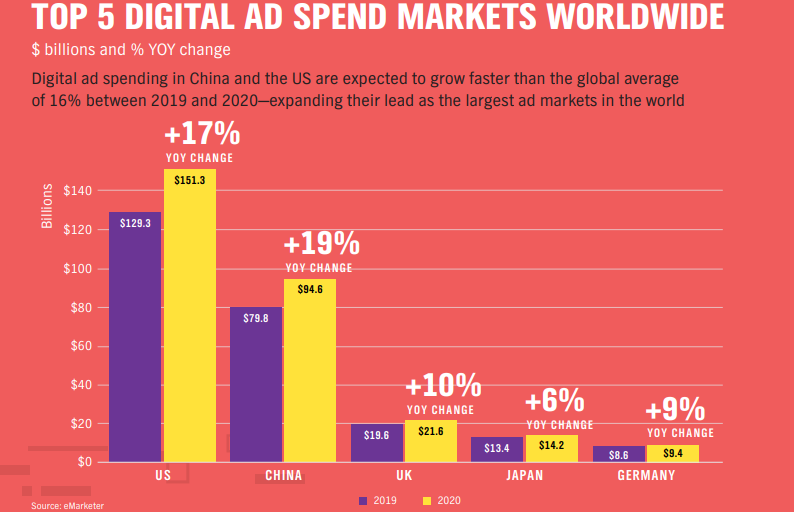

In den USA werden die Ausgaben für digitale Werbung um 19,1 % auf 130 Mrd. $ steigen, während die traditionelle Werbung um 19 % auf 110 Mrd. $ zurückgehen wird. Das bedeutet, dass 54,2 % des Gesamtvolumens auf die digitale Werbung entfallen werden, während der Anteil der traditionellen Werbung nur 45,8 % betragen wird. Die Kluft zwischen digitaler und traditioneller Werbung wird sich weiter vergrößern, und bis 2023 werden mehr als zwei Drittel der gesamten Werbeausgaben auf digitale Werbung entfallen.

Während die Ausgaben für digitale Werbung steigen werden, zeigen die Daten auch zwei wichtige Trends:

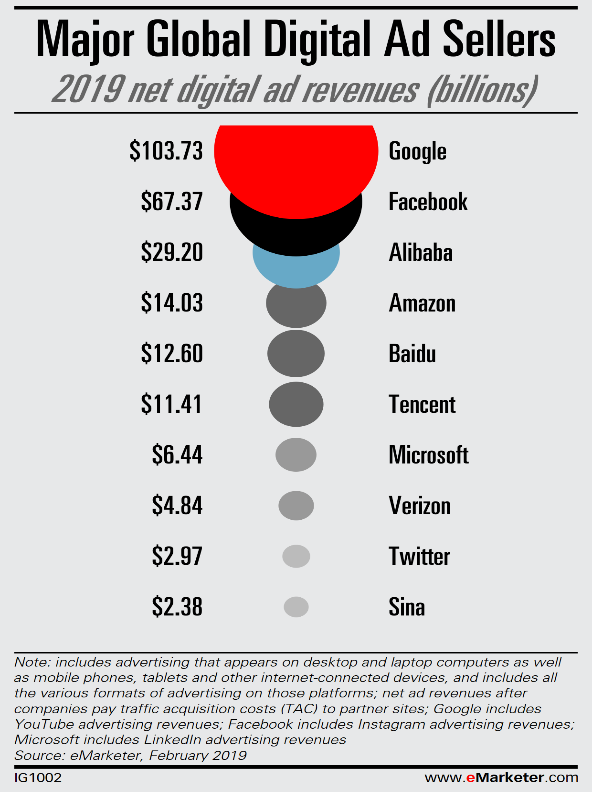

Google bleibt auch im Jahr 2021 der bedeutendste Anbieter digitaler Werbung in der Welt, auf den ca. 31,1 % der weltweiten Werbeausgaben (103 Mrd. USD) entfallen. Facebook wird auf Platz 2 liegen (67 Mrd. USD), gefolgt vom chinesischen Unternehmen Alibaba (29 Mrd. USD). Allein auf Google und Facebook entfielen im vergangenen Jahr 90 % des Umsatzwachstums im Bereich der digitalen Werbung in den USA. Amazon hat das Google-Facebook-Duopol in den USA immer weiter abgebaut, wird aber auf der globalen Bühne ein kleinerer Akteur sein (14 Milliarden Dollar), obwohl es damit immer noch der viertgrößte Verkäufer digitaler Werbung weltweit ist.

Im Vereinigten Königreich ist das Facebook-Google-Duopol sogar noch größer. Ihr gemeinsamer Anteil am digitalen Werbemarkt wird 63,3 % erreichen und damit höher sein als der Anteil in den USA (59,3 %).

Schlussfolgerung:

Die Werbeindustrie befindet sich an einem kritischen Punkt in der Entwicklung digitaler Werbetechnologien, die durch das Aufkommen wichtiger Technologieplattformen vorangetrieben wird.

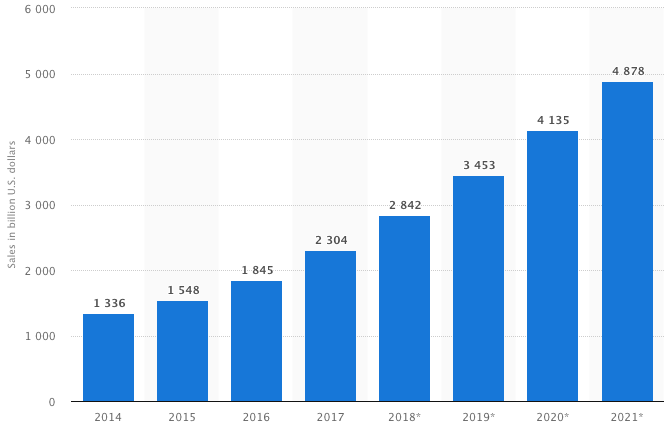

Im Jahr 2019 beliefen sich die weltweiten Einzelhandelsumsätze im E-Commerce auf 3,4 Billionen US-Dollar, und für das Jahr 2021 wird ein Anstieg der E-Commerce-Umsätze auf 4,8 Billionen US-Dollar prognostiziert. Desktop-PCs sind immer noch das beliebteste Gerät für Online-Einkaufsbestellungen, aber mobile Geräte, insbesondere Smartphones, holen auf.

Das Zusammentreffen von neuen Technologien, neuen Marktteilnehmern und neuen Verbraucherwünschen hat den Einzelhandel in einen Zustand des Wandels katapultiert. Diese Marktveränderungen beeinflussen nicht nur die Art und Weise, wie die Kunden ihre gewünschten Waren und Dienstleistungen erwerben, sondern auch, wie und wo sie ihr Geld ausgeben.

Die Verbraucher nutzen zunehmend Online- und mobile Kanäle, um Einkäufe zu tätigen, die sie in früheren Jahren an der Kasse getätigt hätten. Diese Verlagerung der Ausgaben wurde zum Teil durch das Aufkommen von Online-Marktplätzen und der On-Demand-Wirtschaft vor dem Hintergrund neuer Einkaufserlebnisse wie Click-and-Collect und mobiler Vorbestellung gefördert.

Mit Blick auf die Zukunft müssen Unternehmen aller Art – und insbesondere diejenigen, die heute hauptsächlich im stationären Handel tätig sind – die notwendigen Strategien entwickeln, um ihre Kunden an den unzähligen digitalen Berührungspunkten zu treffen, an denen sie zunehmend ihre Geschäfte tätigen wollen. Da der digitale Handel bis zum Jahr 2022 mehr als sechsmal so schnell wächst wie die Verkäufe in den Geschäften, ist es mehr als offensichtlich, dass eine gut ausgeführte digitale Transformationsstrategie ein Markenzeichen für langfristiges, nachhaltiges Wachstum im Handel sein wird.

Schlussfolgerung:

Um ihre Gewinnspannen zu erhöhen und ihre geografische Präsenz auszuweiten, investieren die Anbieter in die Planung, Gestaltung und Entwicklung neuer Marketingtechniken und erwerben neue, disruptive Technologieanbieter. E-Commerce wächst jährlich um fast 20 % und bietet Websites die Möglichkeit, einen Teil dieses wachsenden Einkommensstroms zu nutzen.

Das zweistellige jährliche Wachstum des E-Commerce weltweit bietet Verlegern eine fantastische Gelegenheit, einen neuen und stabilen Einkommensstrom zu schaffen, der über die traditionelle Werbung hinausgeht.

Innovation ist eine konstante Kraft, die die Entwicklung des Ökosystems der digitalen Medien vorantreibt. Es wird erwartet, dass bis 2022 fast alle zusätzlichen Ausgaben in den globalen Marketingbudgets auf digitale Kanäle entfallen.

Content Marketing ist eine Form des Marketings, die sich auf das Erstellen, Veröffentlichen und Verbreiten von Online-Inhalten für ein Zielpublikum konzentriert. Es wird von Unternehmen häufig eingesetzt, um: Aufmerksamkeit zu erregen und potenzielle Kunden zu gewinnen, um den Kundenstamm zu erweitern oder den Online-Verkauf zu steigern. Steigerung der Markenbekanntheit oder Glaubwürdigkeit, um Online-Nutzer anzuziehen. Community Content Marketing zieht potenzielle Kunden an, indem es wertvolle kostenlose Inhalte erstellt und weitergibt. Potenzielle Kunden in Kunden verwandeln.

Content Marketing hat sich in den letzten Jahren explosionsartig entwickelt. Laut den Analysten von Technavio wird die Branche bis Ende 2021 voraussichtlich 413 Milliarden Dollar wert sein.

a. Es ist ein langsamer Weg, bis sich Content Marketing auszahlt. Es dauert Monate, bis man an Fahrt gewinnt, in den Suchmaschinen-Rankings aufsteigt und beginnt, Autorität aufzubauen.

b. In den Anfangstagen haben viele Marken nicht lange genug gewartet, um die versprochenen Ergebnisse zu sehen. Andere konnten den Wert von Inhalten nicht erkennen, vor allem weil sie nicht wussten, wie sie den ROI nachweisen sollten.

c. Heutzutage werden die Vorteile jedoch immer deutlicher. Wir können Content Marketing messen und konkrete Zahlen vorlegen, die genau zeigen, warum es eine hervorragende Investition ist. Infolgedessen investieren immer mehr Unternehmen.

d. Ein Beweis dafür ist zum Beispiel der weltweite Markt für Content-Marketing-Software. Von 2018 bis 2023 wird eine jährliche Wachstumsrate von 18,4 % erwartet. Er soll von 4 Milliarden Dollar im Jahr 2018 auf 10 Milliarden Dollar im Jahr 2023 ansteigen (laut GlobeNewswire).

a. Einer der Hauptgründe für das explosive Wachstum von Content Marketing ist eine einfache Tatsache: Moderne Verbraucher nutzen das Internet für fast alles, einschließlich Nachrichten und Informationen, Unterhaltung, Kommunikation, Bildung und Shopping.

b. Insbesondere beim Einkaufen beschränken sich die Verbraucher von heute nicht mehr auf spezielle Einkäufe oder bestimmte Arten von Waren. Sie kaufen alles, was man sich vorstellen kann, einschließlich abgepackter Konsumgüter wie unverderbliche Lebensmittel, Schönheitsprodukte und Körperpflegeprodukte. Laut einer Umfrage von Periscope by McKinsey aus dem Jahr 2018 kaufen 70 % der Befragten auf diese Weise ein. Natürlich werden ihre Kaufentscheidungen auch durch das Internet beeinflusst. Die Verbraucher haben jetzt die Möglichkeit, Produkte gründlich zu recherchieren, ihre Einkaufserfahrungen mit einem breiten Publikum zu teilen und generell mehr Kontrolle darüber zu haben, wie und was sie kaufen.

c. Kombinieren Sie diese Punkte mit der Tatsache, dass die meisten Online-Aktivitäten mit einer Suche beginnen, und Sie werden sehen, warum Content Marketing so gut passt. Die Verbraucher sind schlauer als je zuvor, und ihre Kaufentscheidungen sind komplizierter geworden. Sie riechen schäbige Verkaufsargumente schon von weitem. Sie wissen, wann Marken aufrichtig sind und wann sie nur nach Geld gieren.

d. Deshalb sprechen sie auch so gut auf den nicht-verkaufsorientierten Ansatz des Content Marketing an. Inhalte bieten einen Mehrwert. Inhalte beantworten Fragen und gehen auf Probleme ein. Inhalte schaffen Vertrauen und Loyalität und bauen eine Beziehung zwischen Kunde und Marke auf.

e. Das Erstaunliche daran ist, dass die Marken jetzt erkennen, dass es viel besser ist, die Kunden an der Tür ihrer Suche mit wertvollen Inhalten zu treffen, als ihnen kalte Werbung ins Gesicht zu trompeten. Der Ansatz der Kaltakquise ist am Aussterben, weil die Kunden nicht mehr so reagieren wie früher.

Was sind die Trends?

Content Marketing, „das wirtschaftlichste und effektivste…“

Die auf Marketing spezialisierte Website The Drum sammelte kürzlich einige Aussagen von Ujjwal Doshi, leitender Analyst bei Technavio für Medien und Unterhaltung: „Content Marketing ist das wirtschaftlichste und effektivste Mittel, um bei den Verbrauchern ein Markenbewusstsein aufzubauen. Wenn sich ein Publikum auf die Informationen eines Unternehmens verlassen kann, dann wird es höchstwahrscheinlich auch Produkte dieses Unternehmens kaufen. “

Dieser Quelle zufolge hat gesponserter Inhalt einen Aufschwung erlebt, da die Werbetreibenden nach neuen Wegen suchen, um Werbeblocker zu umgehen und gleichzeitig tangentiale Vorteile in Form von verbesserter Suchmaschinenoptimierung, Social-Media-Anhängern und PR zu erzielen.

80 % der Vermarkter lagern Content Marketing aus

Der jüngste Bericht des Content Marketing Institute (CMI) zeigt, dass 59 % der Vermarkter davon ausgehen, dass ihr Budget für Content Marketing in diesem Jahr steigen wird, und acht von zehn Marketingmanagern erklären, dass sie die Produktion von Inhalten auslagern. Dies kann nicht nur kurzfristig finanziell sinnvoll sein, sondern führt auch zu einer höheren langfristigen Rendite, da die Menschen (und damit Google) bekommen, was sie wollen.

Schlussfolgerung:

Digitales Marketing ist jetzt Mainstream. Die Technologie des digitalen Marketings hat sich als einer der interessantesten Nutznießer der jüngsten Fortschritte in den Bereichen Bandbreite, mobiles Computing, Netzwerke und Cloud-Technologien erwiesen. Von der Erstellung von Inhalten bis hin zu den tatsächlichen Werbeeinblendungen wimmelt es im Ökosystem des digitalen Marketings von einer lebhaften Gemeinschaft von Teilnehmern, die sich alle bemühen, ihren Konkurrenten und den bekannteren etablierten Akteuren einen Schritt voraus zu sein. Die Beschleunigung des Ausgabenwachstums für Strategien, die auf digitalen Medien basieren, hat attraktive Investitionsmöglichkeiten geschaffen, von Start-ups bis hin zu Börsengängen mit bedeutenden M&A-Möglichkeiten.

Der Markt für digitales Marketing bleibt eine der größten Wachstumschancen. Die technologische Infrastruktur und das Marketing-Know-how, die für die Bereitstellung dieser Lösungen erforderlich sind, sind von beträchtlicher Kapazität und weitreichendem Umfang. Unternehmen aller Branchen, vor allem jene mit mehr Konkurrenz im Internet, suchen nach alternativen Strategien, die langfristig profitabler sind und eine höhere Kundenbindung aufweisen. Content Marketing ist auf dem Vormarsch als eine der effektivsten Möglichkeiten, Kunden zu erreichen und zu binden, ohne aggressive Verkaufstaktiken anzuwenden.

Zu den Wachstumsfaktoren des Sektors gehören:

1) Die Einführung leistungsfähiger Content-Strategien durch Unternehmen, um Engagement, Personalisierung und Interesse zu wecken.

2) Die Kosten für Content Marketing sind auf lange Sicht niedriger als für traditionelle Werbung.

3) Die sozialen Medien werden in den kommenden Jahren weiter stark wachsen.

4) Die Verbraucher wandern von herkömmlichen Einkaufskanälen zu digitalen Kanälen ab.

Severin Renold

Weissknight Corporate Finance

Cyber Security – Digital Identity & MFA

(Original Text in English)

Der Nachweis der eigenen Identität ist eindeutig entscheidend für die Teilnahme am gesellschaftlichen, politischen, wirtschaftlichen und sogar kulturellen Leben. Vertrauen ist ein kostbares Gut, das man sich im Laufe der Zeit erarbeitet und das zwischen Verbrauchern und Unternehmen in einer Online-Welt nur schwer aufgebaut werden kann. Dies erfordert, dass die Unternehmen die richtigen Instrumente und relevanten Informationen einsetzen, um sie zu identifizieren. Im Gegensatz zu persönlichen Begegnungen fehlen bei digitalen Interaktionen die visuellen Anhaltspunkte, die normalerweise Vertrauen schaffen. Da digitale Interaktionen anonym zu sein scheinen, müssen Unternehmen und Verbraucher Wege finden, gegenseitiges Vertrauen aufzubauen.

Es wird erwartet, dass der digitale Handel bis 2022 weltweit mit einer durchschnittlichen Wachstumsrate von 20 % wächst und einen Wert von fast 6 Billionen US-Dollar erreicht, und die Zahl der Nutzer des digitalen Bankwesens (online und mobil) hat 2018 die 2-Milliarden-Grenze überschritten, mit einer erwarteten durchschnittlichen Wachstumsrate von 11 % (2019-2023), wobei der Anteil der Nutzer des mobilen Bankwesens an der weltweiten Bankbevölkerung im Jahr 2020 voraussichtlich 58 % betragen wird. Das bedeutet, dass Unternehmen unbedingt sinnvolle digitale Kundenbeziehungen aufbauen müssen, die auf Vertrauen basieren. Was ist nötig, um online Vertrauen aufzubauen? Praktisch gesehen geht es darum, sowohl die Sicherheit als auch den Komfort zu maximieren.

Es gibt einige wichtige Unterschiede und Ähnlichkeiten zwischen Authentifizierung und digitaler Identifizierung, die zum Verständnis der Märkte erläutert werden müssen.

Identitätsüberprüfung – Identifizierung ist die Methode, mit der wir beweisen, dass wir die sind, für die wir uns ausgeben. Dies unterscheidet sich von der Identität, die eine einzigartige Gruppe von Merkmalen einer Person ist. Die Identifizierung ist die Methode zur Authentifizierung der Identität.

Authentifizierung – Die Authentifizierung ist die Erweiterung der ersten Identitätsüberprüfung beim Onboarding eines Benutzers. Sobald die Identität des Nutzers überprüft wurde, authentifiziert sich der Nutzer, um einen Kauf zu tätigen, einen Kredit zu erhalten oder ein Konto zu eröffnen.

Eine vertrauenswürdige digitale Identität ist eine Reihe von verifizierten Attributen, die eine authentifizierte Verbindung zwischen einer Person und ihrer einzigartigen digitalen Identität herstellen. Bei diesen Attributen kann es sich u. a. um biometrische Daten, Ausweisdokumente oder Verifizierungsverfahren Dritter handeln. Eine vertrauenswürdige digitale Identität wird in der Regel in drei Schritten erstellt: Erfassung der verifizierten Attribute, Verifizierung der Datensätze und Digitalisierung der Identität.

Die Welt auf einen Blick

Der Nachweis der eigenen Identität ist eindeutig entscheidend für die Teilnahme am gesellschaftlichen, politischen, wirtschaftlichen und sogar kulturellen Leben. Dennoch haben mehr als eine Milliarde Menschen in einkommensschwachen Ländern keinen formal anerkannten Ausweis – weder auf Papier noch elektronisch – was sich negativ auf benachteiligte Gruppen in Afrika und Asien auswirkt. Eine digitale Identität stellt eine lebensverändernde Lösung dar, die den Zugang zu Renten- und Arbeitslosenunterstützung, Bildung, Gesundheitsfürsorge, Wahlrecht und vielem mehr eröffnet.

Finanzinstitute

Nach Angaben der Weltbank (2020) könnte die digitale Identität mehr als 1,7 Milliarden Weltbürgern, die derzeit finanziell ausgeschlossen sind, Zugang zu Finanzdienstleistungen verschaffen. Im Gegensatz dazu eröffnen Millionen von Verbrauchern in den digital vernetzten Teilen der Welt täglich neue Konten bei Online-Shops, Telekommunikationsunternehmen, Streaming-Diensten, Ridesharing-Apps und natürlich bei Banken.

Die Eröffnung eines Bankkontos beinhaltet zeitaufwändige und komplexe KYC-Prüfungen (Know Your Customer) und wiederholte Identitätsüberprüfungen während des gesamten Kundenlebenszyklus. KYC hilft bei der Identifizierung von Geldwäschern, Steuerbetrug und anderen kriminellen Aktivitäten. Mit der Einführung von PSD2 und den Anforderungen der Kunden an die Bequemlichkeit sind physische, persönliche Identitätsüberprüfungsmethoden nicht mehr rational; sie verlangsamen das Onboarding, frustrieren Kunden, die unter Zeitdruck stehen, lassen Raum für menschliche Fehler und sind schwer zu skalieren. Die digitale Identitätsüberprüfung ist der logische Ansatz, der den gesamten Prozess beschleunigt, den Zugang öffnet und Barrieren wie Zeit, Geografie und Kosten beseitigt. Es wird erwartet, dass im Jahr 2020 58 % der weltweiten Bankkunden mobile Bankgeschäfte nutzen werden.

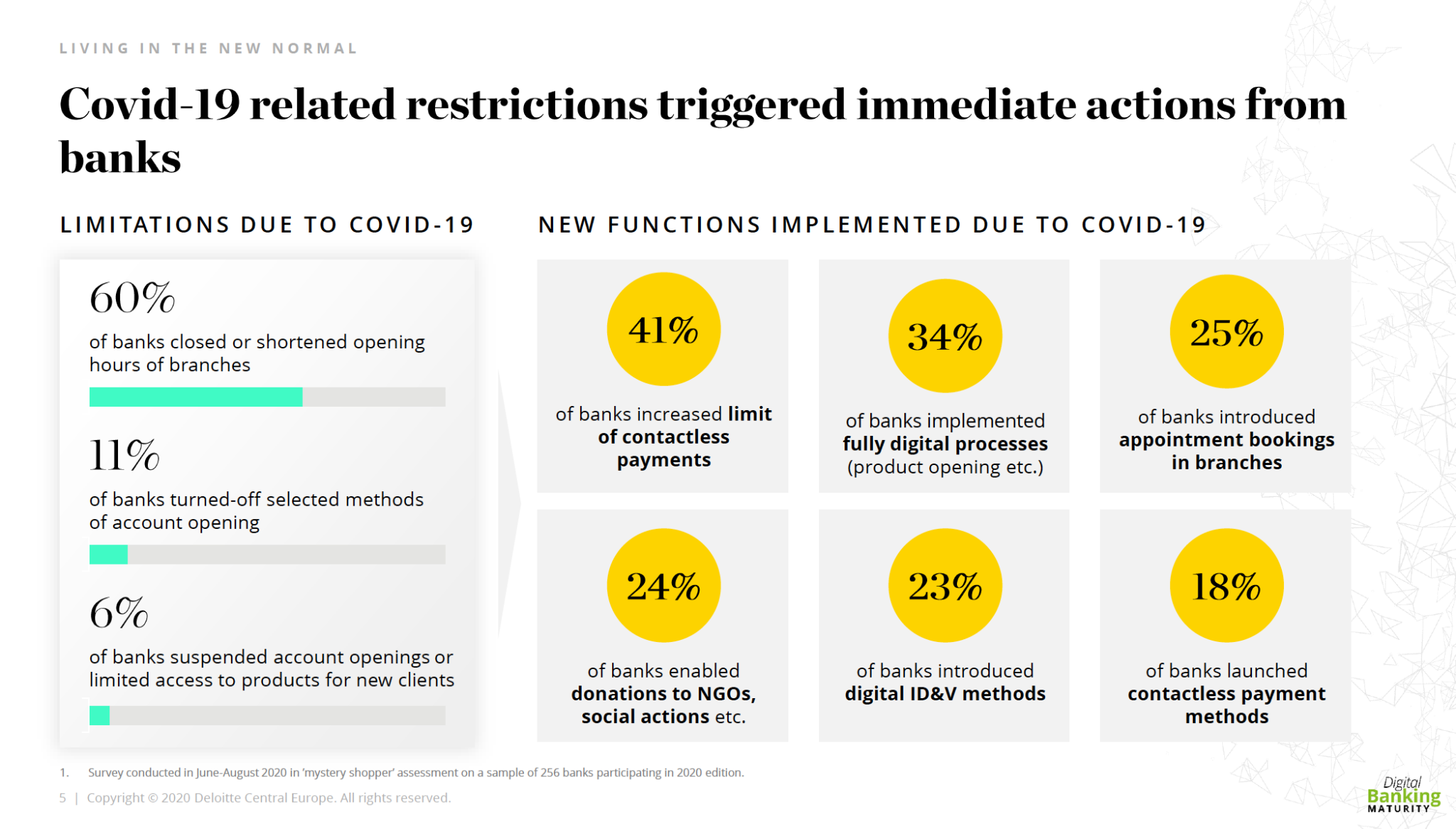

Die Auswirkungen der Covid-19-Pandemie auf das Online-Banking

Die Pandemie, bei der kein Kontakt mehr möglich ist und die unter Quarantäne gestellt wurde, hat eine weltweite Verlagerung hin zu digitalen Transaktionen bewirkt und bereits bestehende Trends beschleunigt. Die Verbraucher verlangen nach digitalen Transaktionen, und Banken und Unternehmen müssen Wege finden, um in einer von Covid befallenen Welt Vertrauen aufzubauen.

(Deloitte Digital, October 2020)

Staat und Regierung

Neben der Sicherheit für Staaten und Bürger können gut umgesetzte digitale ID-Programme Einzelpersonen und Unternehmen den Zugang zu allen staatlichen Dienstleistungen ermöglichen. Die Schaffung eines vertrauenswürdigen Rahmens für die digitale Identität steht daher ganz oben auf der To-Do-Liste einer jeden Regierung. In vielen vernetzten Ländern wie Schweden, Belgien, Estland, Finnland und anderen ist ein nationaler mobiler digitaler Ausweis, der sowohl für den physischen als auch für den digitalen Bereich gilt, bereits für Millionen von Menschen Realität. Schweden sticht hervor, da es die Messlatte für die digitale Identitätsüberprüfung und -authentifizierung sehr hoch gelegt hat. Die meisten Schweden nutzen ihr Smartphone, um sich über das Internet zu identifizieren, ohne jemals einen physischen Ausweis vorzeigen zu müssen. Stattdessen erfolgt die Authentifizierung mit der vertrauenswürdigen mobilen Identifizierungslösung Mobilt BankID, die heute mit einer Akzeptanzrate von 98 % und 8 Millionen Nutzern der schwedische Standard für die mobile und digitale Identifizierung im Internet ist. Mobilt BankID ist auch von der schwedischen Regierung anerkannt.

Commerce

In-App-Käufe, Zahlungen von Person zu Person und elektronische Geldbörsen sind das Ergebnis der unablässigen Nachfrage der Verbraucher nach sofortigem Zugriff auf ihr Geld. Aus diesem Grund ist das bequemste und am schnellsten verfügbare Gerät von allen – das Smartphone – der Zahlungsweg der Wahl. Das Versenden von Geld an Freunde und Familie, das Einkaufen oder alltägliche Dinge wie das Bezahlen von Rechnungen über verschiedene Apps sind Beispiele für ein Verbraucherverhalten, das phänomenal ansteigt. Dabei erwarten die Verbraucher von heute auch ein nahtloses Kundenerlebnis. Für Händler geht es bei der Kundenregistrierung also vor allem um die Balance zwischen Sicherheit und Kundenerlebnis.

Ein komplizierter ID-Verifizierungs-/Authentifizierungsprozess wird die Kunden abschrecken. Ein gut durchdachtes digitales Identifizierungs-/Authentifizierungsverfahren hingegen ermöglicht es Unternehmen, ihre Kunden zweifelsfrei zu kennen, und bietet gleichzeitig erhöhte Sicherheit, größere Skalierbarkeit, bessere Benutzerfreundlichkeit und die Einhaltung gesetzlicher Vorschriften. Darüber hinaus steigert die digitale ID-Verifizierung die Effizienz und senkt die Kosten für die Bearbeitung von Kundenausweisen.

Der Bereich der digitalen Identifizierung ist in den letzten Jahren aufgrund der Nachfrage nach mehr Sicherheit und Datenschutz gestiegen, was mit dem weltweiten Wachstum digitaler Dienstleistungen einhergeht. Der Markt ist fragmentiert und vielfältig, und eine klare Definition dessen, was eine digitale Identität ausmacht – die mit einem digitalen Ausweis vorgelegt werden kann – steht noch aus.

Um den Markt für Identitätsnachweise zu bewerten, ist es notwendig, über die Anzahl und Art der Anbieter digitaler IDs hinaus eine weitere Dimension hinzuzufügen, nämlich die Art der autorisierenden Quelle(n), die die digitalen IDs für den Identitätsnachweis verwenden:

Multifaktor-Authentifizierung ist weltweit als die sicherste Methode anerkannt, um neue Kunden in Dienste einzubinden, die eine starke Kundenauthentifizierung (SCA) erfordern. Darüber hinaus hilft sie bei der Einhaltung strenger Vorschriften wie der Anti-Geldwäsche-Richtlinie (AML) und PSD2 in Europa. Heute behaupten zahlreiche Anbieter, Multifaktor-Authentifizierungslösungen (MFA) anzubieten. Diese weisen jedoch immer noch Sicherheitsmängel auf – vor allem, weil sie immer noch von Passwörtern oder anderen Authentifizierungstoken abhängen.

Die sicherste Form der Authentifizierung ist die passwortlose Authentifizierung. Die passwortlose Authentifizierung hat sich als eine Art von MFA herauskristallisiert, bei der das Passwort durch eine sicherere Alternative, wie Biometrie oder PIN-Codes, ersetzt wird. Diese Form der Authentifizierung erfordert zwei oder mehr Überprüfungsfaktoren, die mit einem kryptografischen Schlüsselpaar gesichert werden. Neben der technologischen Sicherheitslösung setzt die Multifaktor-Authentifizierung in der Regel ganz auf die Benutzererfahrung als Hauptantrieb und primären Wettbewerbsvorteil.

Die Leichtigkeit des Online-Shoppings, der Peer-to-Peer-Überweisungen und der nahtlosen Zahlungssysteme macht die Identität zur neuen Fundgrube für Cyberkriminalität. Cyberkriminelle kapern Identitäten und ergaunern Anmeldedaten auf vielfältige Weise: Skimming, Phishing, Malware und schwerwiegende Brute-Force-Datenverletzungen, um nur einige zu nennen. Da Daten überall vorhanden sind, hat die Lawine digitaler Dienste zahlreiche Berührungspunkte mit dem Kunden und einen langen Schwanz von Mikro-Momenten geschaffen, der die Angriffsfläche vergrößert und bei dem jeder einzelne einen möglichen Einstiegspunkt für einen Angreifer darstellt. Cyberkriminelle wissen, dass sich Unternehmen in vielen Fällen auf schwache Passwörter, SMS- oder E-Mail-Link-Bestätigungen oder One-Time-Passwörter (OTP) verlassen, um ihre Benutzer zu authentifizieren – die alle sehr leicht zu knacken, zu hacken und zu stehlen sind. Die gestohlenen Daten landen im Dark Web, einem Teil des Deep Web, einem versteckten Teil des Internets, der von Suchmaschinen nicht indiziert oder zugänglich ist. Im Dark Web kaufen und verkaufen Cyberkriminelle Malware und Cyberangriffsdienste, die sie nutzen, um ahnungslose Opfer, Unternehmen, Regierungen und Einzelpersonen anzugreifen.

Nach Schätzungen des FBI ist das Deep Web bis zu 5.000 Mal größer als das „Surface Web“ und wächst mit unvorstellbarer Geschwindigkeit. Es klafft also eine erhebliche Lücke zwischen der Menge der heute erzeugten Daten, die geschützt werden müssen, und der Menge der tatsächlich gesicherten Daten, und diese Lücke wird sich als Folge der Digitalisierung weiter vergrößern. Fast 90 Prozent aller Daten, die in der globalen Datensphäre erzeugt werden, werden bis 2025 ein gewisses Maß an Sicherheit erfordern (Data age 2025: The evolution of data to life-critical, Seagate, März 2017). Sobald eine Identität gestohlen wurde, kann sich ein Betrüger als der tatsächliche Kunde ausgeben und dessen Ansehen und Erfolgsbilanz nutzen, um neue Konten zu eröffnen, Kredite aufzunehmen oder die Kreditkarten einer Person für nicht autorisierte Transaktionen zu verwenden. Mehr als 2 von 5 Verbrauchern weltweit haben schon einmal einen Betrug im Internet erlebt, wobei die meisten Fälle in den Vereinigten Staaten auftreten, dicht gefolgt vom Vereinigten Königreich und die wenigsten in Europa, dem Nahen Osten und Afrika.

Ein weiterer Nachteil ist, dass Identitätsdiebstahl und die Übernahme von Konten eine zunehmende Bedrohung für Unternehmen darstellen. Neben erheblichen finanziellen Verlusten auf beiden Seiten können Kontoübernahmen, Datenlecks und Kreditkartenbetrug den Ruf von Banken, öffentlichen Einrichtungen und Händlern ruinieren. In vielen Berichten werden Kosten in Höhe von mehreren Milliarden Dollar nach einem tatsächlichen Cyberangriff und die grausamen Kosten für die Verhinderung solcher Angriffe genannt. Nach einer weithin zitierten Schätzung der Weltbank verlieren Institutionen für jeden Dollar, den sie durch Betrug verlieren, fast drei Dollar, wenn man die damit verbundenen Kosten hinzurechnet.

Die geschätzten weltweiten Verluste durch Cyberkriminalität werden für 2020 auf einen Rekordwert von knapp 1 Billion USD geschätzt, da die Coronavirus-Pandemie Hackern neue Möglichkeiten eröffnete, Verbraucher und Unternehmen ins Visier zu nehmen (Center for Strategic and International Studies).

Die Möglichkeiten der digitalen Identifizierung wachsen mit sinkenden Kosten, verbesserter Technologie und zunehmendem Zugang zum Internet und zu Smartphones. Die digitale Infrastruktur, die die digitale Identität unterstützt, wird täglich umfangreicher und kostengünstiger. Da Benutzernamen und Passwörter nicht mehr sicher sind und sogar gemäß PSD2 für Banken als Authentifizierungsmethode verboten sind, werden neue Sicherheitsansätze benötigt.

Der Markt für Identitäts-, Authentifizierungs- und Betrugslösungen wird bis 2023 ein Volumen von 28 Milliarden Dollar erreichen, und die Identifizierung wird ein zunehmend wichtiger Bestandteil dieses Marktes sein. (BCG Forschung und Analyse).

Markttrends:

Treiber und Chancen: Zunehmende Digitalisierung mit Initiativen wie eID und intelligente Infrastruktur.

Nordamerika wird während des Prognosezeitraums die größte Marktgröße haben: Es wird erwartet, dass Nordamerika während des Prognosezeitraums den höchsten Marktanteil in Bezug auf den Umsatz beisteuern wird, da es sich um eine technologisch fortschrittliche Region mit einer erhöhten Anzahl von frühen Anwendern und der Präsenz von bedeutenden Marktteilnehmern handelt. Es wird vermutet, dass Faktoren wie die Entwicklung von Regierungsinitiativen wie intelligente Infrastrukturen, Smart Cities, Führerscheine mit digitaler Identität und die zunehmende Integration verschiedener Technologien wie KI, ML und Blockchain zur Sicherung digitaler Identitäten die Nachfrage nach dem Markt für Identitätsüberprüfung ankurbeln.

Es wird erwartet, dass der asiatisch-pazifische Raum zur am schnellsten wachsenden Region mit der höchsten CAGR während des Prognosezeitraums beitragen wird, da er mit der frühen Annahme neuer Technologien ausgestattet wird. Regierungsinitiativen zur Bekämpfung von Identitätsbetrug, vor allem zur Stärkung von eKYC zur Identitätsüberprüfung, wie z. B. von Ländern initiierte Compliance-Vorschriften, die steigende Nachfrage nach cloudbasierter Identitätsüberprüfung und zunehmende identitätsbezogene Cyberangriffe treiben das Umsatzwachstum in dieser Region an.

Schlussfolgerung:

Sowohl etablierte Anbieter von Identitätslösungen als auch Start-ups bauen ihre Kapazitäten aus und streben nach Patenten und Übernahmen. Im Jahr 2017 wurden laut CB Insights 226 Identitätsgeschäfte über den Private-Equity-Markt finanziert, 2012 waren es 123. Doch trotz der vielen Investitionen und des großen Interesses gibt es auf dem Markt noch immer keinen klaren Marktführer.

Im Folgenden werden drei wesentliche Herausforderungen genannt, die erklären, warum dies der Fall ist:

Der Markt bietet ein Paradoxon. Die Start-ups, die über vielversprechende Technologien verfügen, haben oft nicht die nötige Größe, während die etablierten Akteure, die über die nötige Größe verfügen, häufig nicht über die innovative Technologie verfügen. So oder so werden überzeugende Fortschritte bei der Identitätsauthentifizierung nicht in vollem Umfang genutzt.

Severin Renold

Weissknight Corporate Finance

Residency & Citizenship by Investment

(Original Text in English)

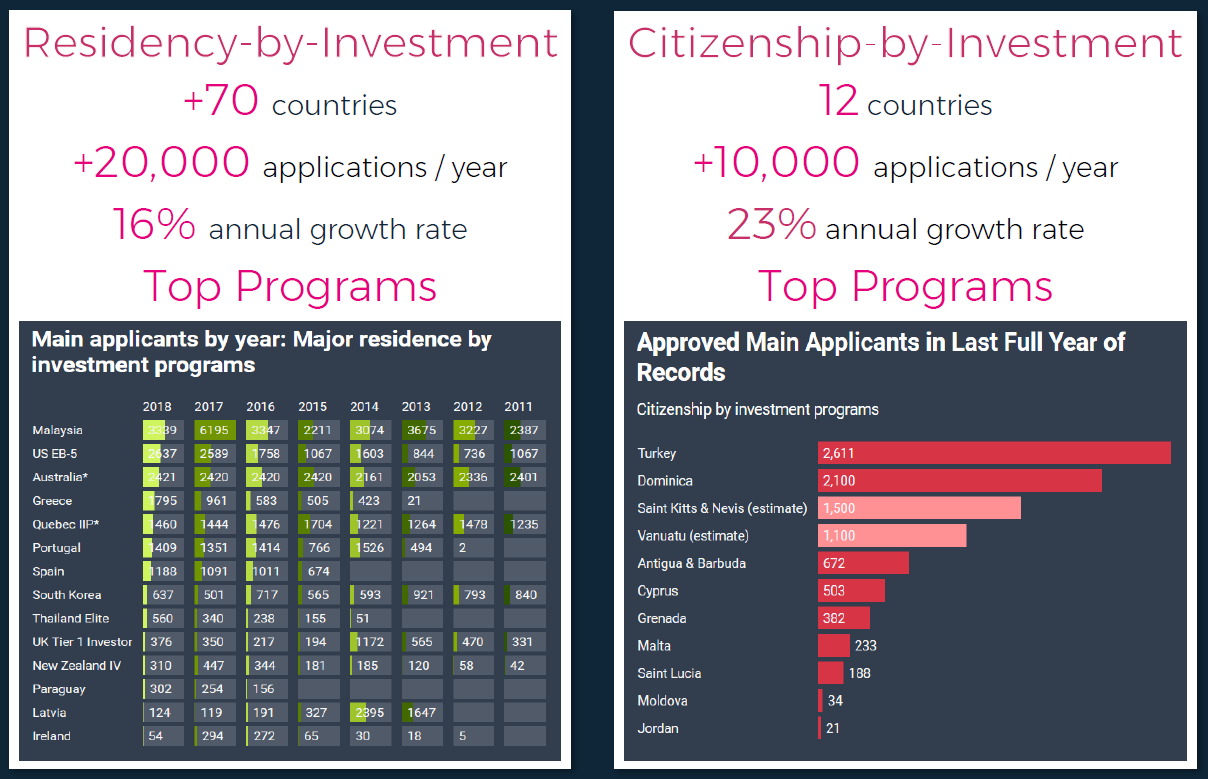

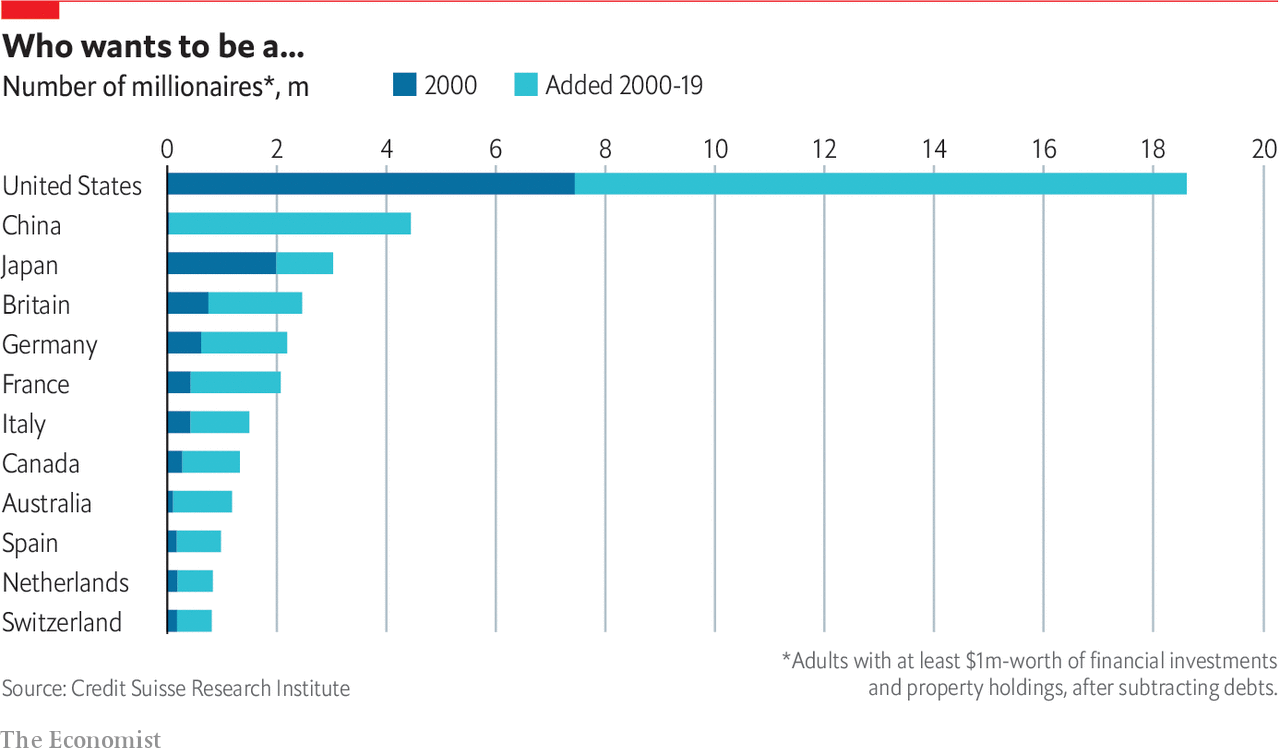

Der Markt für Investitionsmigration ist von 2,9 Milliarden US-Dollar im Jahr 2011 auf heute 21,4 Milliarden US-Dollar gewachsen.

Bevor sie sich für einen Investitionsstandort entscheiden, sollten Investoren das Ergebnis ihrer Investition (Aufenthaltsgenehmigung oder Staatsbürgerschaft), die Art der erforderlichen Investition, die Bearbeitungszeiten, die vom Programm geforderten langfristigen Verpflichtungen und etwaige Beschränkungen der doppelten Staatsbürgerschaft berücksichtigen.

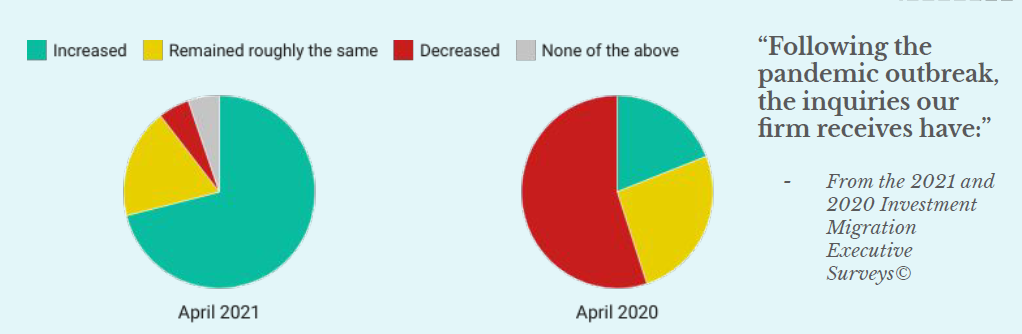

Laut der 2021 Investment Migration Executive Survey hat das Interesse an Residency und Citizenship-by-Investment seit dem Beginn der Covid-Pandemie deutlich zugenommen.

Die Pandemie hat zweifellos als Wachstumsmotor gewirkt und die vielen Vorteile einer strategischen Aufenthalts- und Staatsbürgerschaftsplanung in den Vordergrund gerückt.

Zu keinem anderen Zeitpunkt in unserer Geschichte war die Menschheit so mobil wie heute.

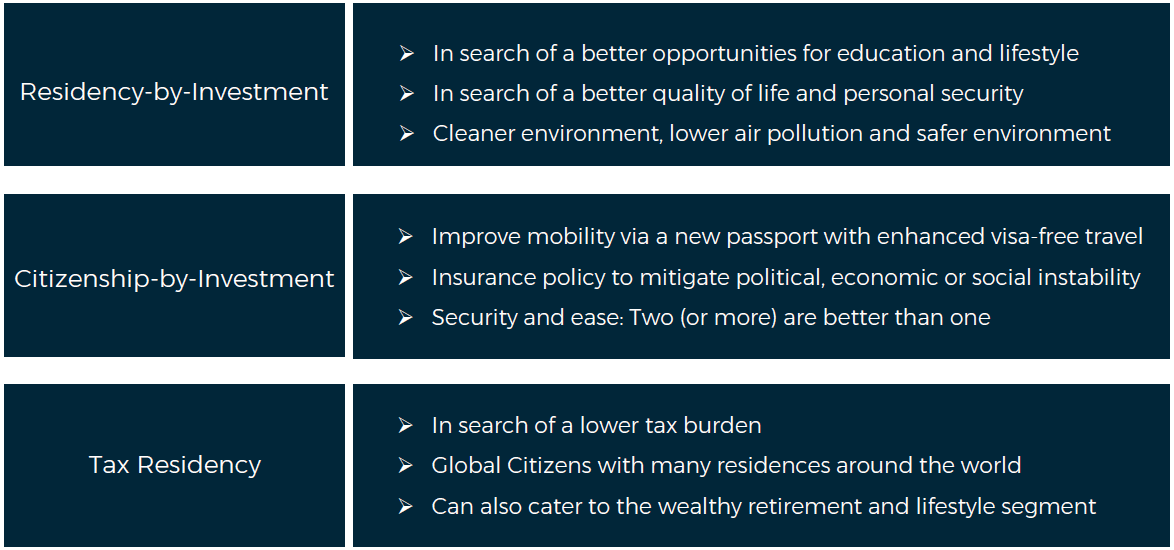

Auf dem RCBI-Markt gibt es drei Hauptangebote:

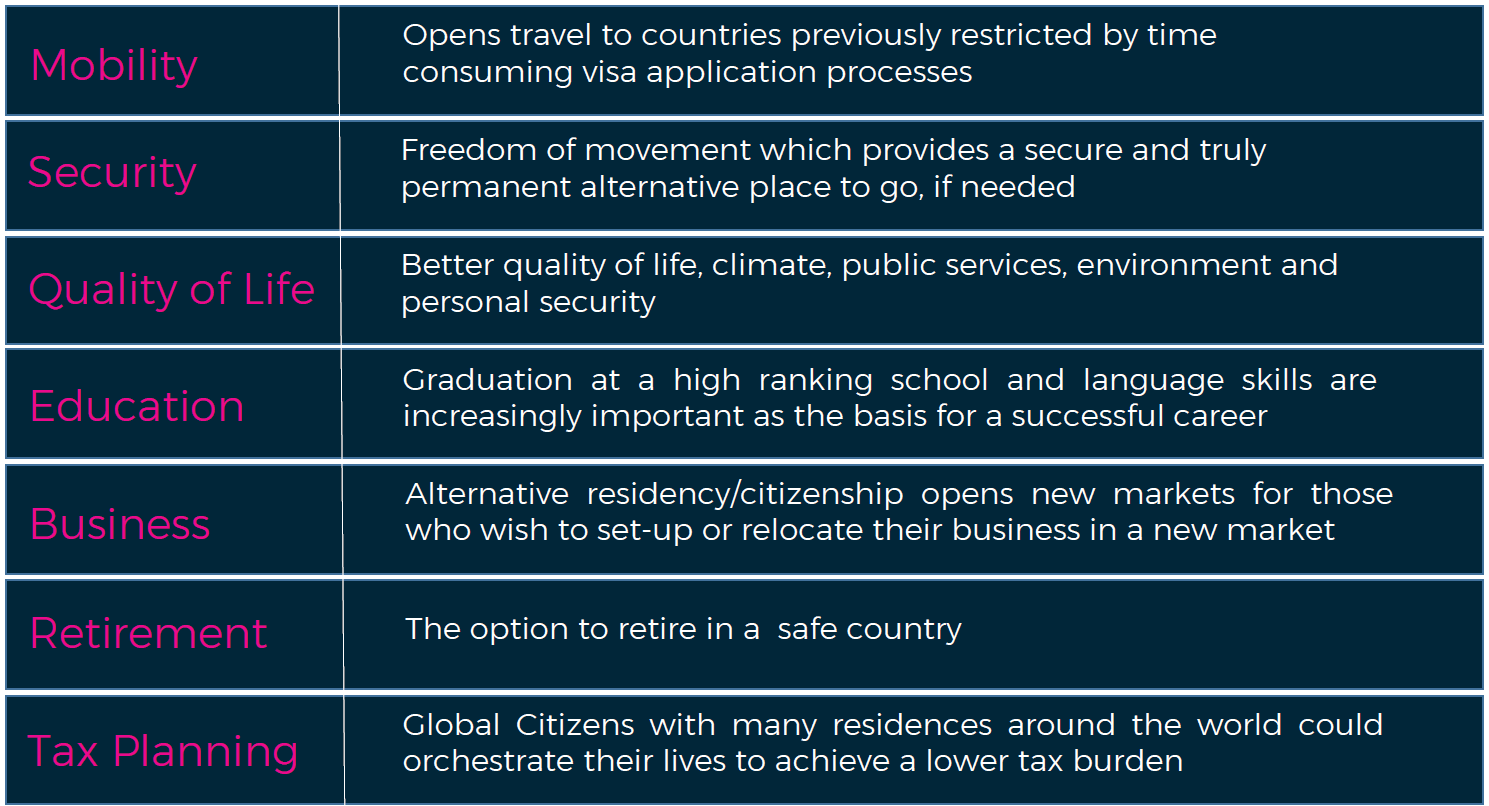

Gründe für einen anderen Wohnsitz oder eine andere Staatsangehörigkeit:

Wer hätte zum Jahreswechsel 2020 gedacht, dass ein unsichtbarer Virus zum Thema des Jahres werden würde, der innerhalb von sechs Monaten Hunderttausende tötet und die Weltwirtschaft ins Koma versetzt? Die Grenzen innerhalb Europas haben sich in einem Maße ausgeweitet, wie es selbst während der sogenannten Flüchtlingskrise nicht der Fall war. Zwei Drittel der weltweiten Flugzeugflotte wurden am Boden gehalten, da der Passagierflugverkehr auf ein Niveau gesunken ist, das zuletzt vor einem halben Jahrhundert verzeichnet wurde.

Im Hinblick auf die Investitionsmigration hat die Pandemie die kritischen Unterschiede zwischen Staatsbürgerschaft durch Investition und Wohnsitz durch Investition, die so oft zusammen behandelt werden, sowie den Unterschied zwischen Staatsbürgerschaft und einfachen Pässen deutlich gemacht. Sie wirft auch die Frage auf, wie sich Angebot und Nachfrage auf diesem ungewöhnlichen Markt verändern werden.

Was bedeutet die Pandemie für die Mobilität von Millionären durch Investitionsmigration?

Die Kleinststaaten in der Karibik werden immer stärker von der Investitionsstaatsbürgerschaft als Einnahmequelle abhängig sein, bis der Tourismus, ihr wirtschaftliches Standbein, wieder anzieht. Selbst in wirtschaftlich robusteren und diversifizierteren Volkswirtschaften wie Malta, wo CBI einen geringeren Anteil an den Staatseinnahmen ausmachen, wird die Anziehungskraft bestehen bleiben, wenn andere Bereiche der Wirtschaft schrumpfen.

Die Angebotsseite des Marktes wird weiterhin stark bleiben, wenn nicht sogar expandieren. Die entscheidende Frage ist, wo? Die jüngsten Marktteilnehmer sind größere Staaten als die kleinen Pioniere: Die Vereinigten Arabischen Emirate und die Türkei ziehen jetzt Investoren an, und Ägypten steht in den Startlöchern, nachdem es ein Gesetz zur Erleichterung der Einbürgerung von Investoren verabschiedet hat.

Die wichtigsten Fragen, die sich stellen, betreffen die Möglichkeiten der Einbürgerung und die Art und Weise, wie diese Rechte gesichert werden.

Die Menschen werden es sich zweimal überlegen, bevor sie an einem Flughafen Schlange stehen und in ein Flugzeug steigen. Es wird weniger und teurere Flüge geben. Wir alle wissen jetzt, wie viel man mit Zoom und ohne Jetlag oder Wartezeiten erreichen kann. Selbst wenn sich die Urlaubsreisen wieder erholen, haben die Schließungen bewiesen, dass viele Geschäftsreisen erstaunlich ausbaufähig sind.

Aus diesem Grund könnte die Residency-by-Investment (RBI) auf Kosten der Citizenship-by-Investment (CBI) wachsen.

Die lange Geschichte der berühmten Programme für passiven Aufenthalt durch Investitionen in diesen Regionen macht sie zu bekannten Größen. In den letzten Jahren hat sich jedoch Europa als zweites Wunschgebiet herauskristallisiert, das ebenfalls auf großes Interesse stößt, insbesondere aufgrund der Privilegien, die das Schengener Abkommen bietet.

Dies bedeutet nicht das Ende der Staatsbürgerschaft durch Investitionen. In der Tat wird die Staatsbürgerschaft immer mehr Privilegien mit sich bringen als der bloße Aufenthaltsstatus allein, aber die Mobilitätsanforderungen werden sich wahrscheinlich ändern, wobei sich das Gewicht von der gegenwärtigen Mobilität und der Erleichterung des Grenzübertritts auf die künftige Mobilität und einen Plan B verlagert.

Unter solchen Bedingungen bleiben die Optionen der Staatsbürgerschaft und andere sekundäre Überlegungen auf der Strecke, da sie in schwierigen Zeiten entbehrlich sind. Das superreiche eine Prozent des einen Prozents – das eher bereit ist, Millionen für die Mitgliedschaft in einem EU-Land auszugeben – ist weniger stark betroffen, und ihr Interesse an diesen Programmen hat seit Ende 2020 tatsächlich zugenommen, insbesondere aus den USA.

Severin Renold

Weissknight Corporate Finance

Versicherung und IOT im Automobilsektor

(Original Text in English)

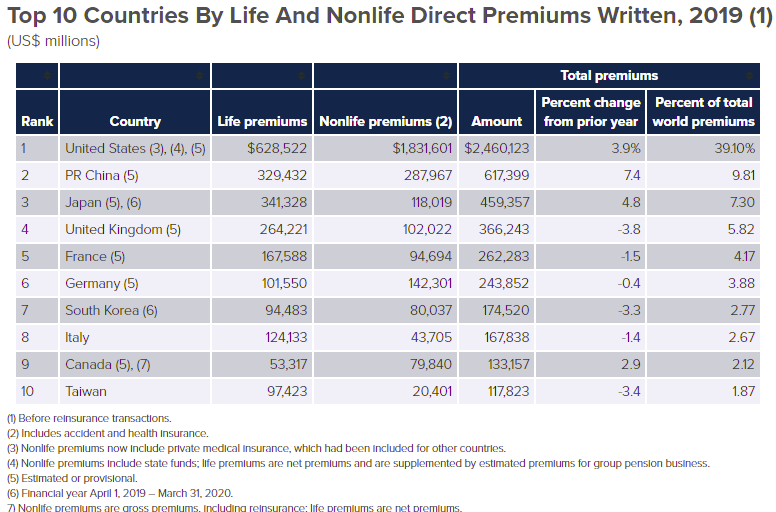

Die Versicherungsbranche ist ein wichtiger Bestandteil der Wirtschaft aufgrund der Anzahl der von ihr eingenommenen Prämien, des Umfangs ihrer Investitionen und, was noch wichtiger ist, der wesentlichen sozialen und wirtschaftlichen Rolle, die sie durch die Absicherung persönlicher und geschäftlicher Risiken spielt.

Der globale Versicherungsmarkt steht vor einem wirklich einzigartigen Moment in seiner Geschichte. Die durch die COVID-19-Pandemie verursachte grundlegende Umwälzung bietet der Branche die Gelegenheit, sich im Einklang mit den neuen gesellschaftlichen Realitäten und den Marktbedürfnissen neu zu formieren.

Reifende Märkte, knappes Kapital, steigende Risiken und technologisch hochentwickelte Kunden sind nur einige der Herausforderungen, denen sich der Versicherungssektor heute stellen muss. Die globale Versicherungsbranche befindet sich an einem Wendepunkt. Führende Vertreter der Versicherungsbranche haben den wachsenden Einfluss von Fintechs – Startups im Bereich der Finanztechnologie – beobachtet, die in Versicherungstechnologie (Insurtechs) investieren.

Die Versicherungsbranche wird in Lebens- und Nichtlebensversicherungen (oder allgemeine Versicherungen) unterteilt; der Wert des Marktes wird in Form von Bruttoprämieneinnahmen angegeben. Der Lebensversicherungssektor besteht aus Todesfallschutz und Rentenversicherung. Der Nichtlebensversicherungssektor besteht aus den Bereichen Unfall-, Kranken-, Sach- und Haftpflichtversicherung.

Die weltweiten Versicherungsprämien stiegen 2019 inflationsbereinigt um 3 % auf 5,1 Billionen US-Dollar.

Wie die COVID-19-Pandemie die Bedürfnisse der Kunden verändert hat:

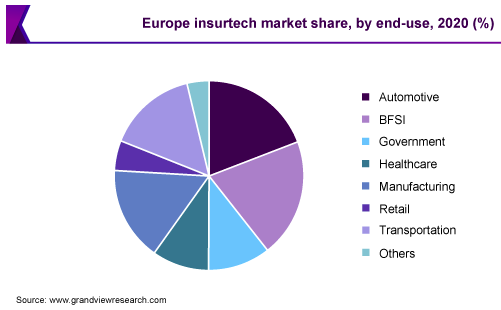

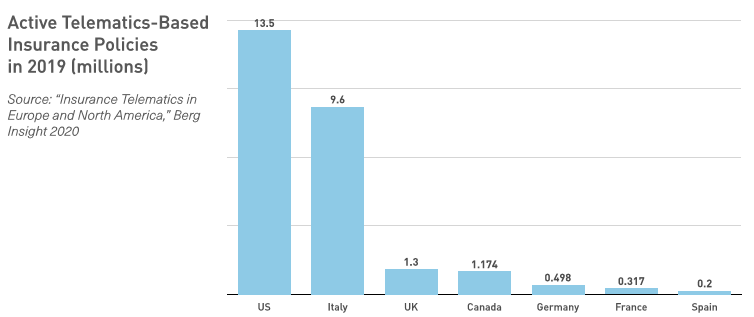

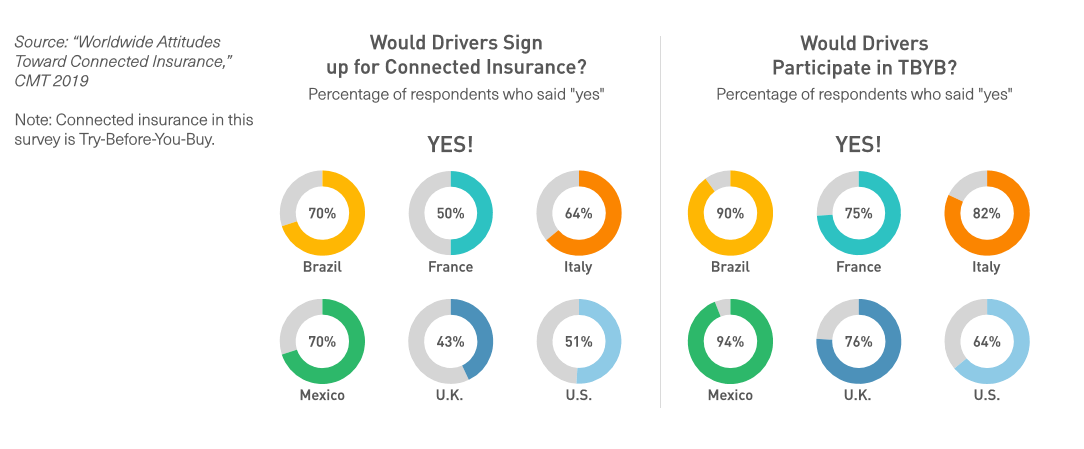

Technologie und Versicherungswirtschaft – INSURTECH